La plus-value immobilière est la différence positive entre le prix d’achat et le prix de revente d’un Bien immobilier. L’impôt redevable sur la plus-value immobilière est celui que vous devez payer lorsque le prix de vente est supérieur au prix d’achat lors de l’acquisition du Bien.

Prix de cession = prix de vente + dépenses par l’acquéreur – frais de cession

Prix d’acquisition = prix d’achat + frais d’acquisition + dépenses travaux + frais de voieries et réseaux de distributions

Taux de l’impôt sur la plus-value : La plus-value est taxée au titre de l’impôt sur le revenu au taux de 19 % et au titre des prélèvements sociaux au taux de 15,5 %.

Depuis le 1er janvier 2013, si le montant de la plus-value taxable au titre de l’impôt sur le revenu dépasse 50 000 euros, le vendeur doit s’acquitter d’une surtaxe allant de 2% à 6% (hors terrains à bâtir).

Exonération : La plus-value immobilière est exonérée d’impôt s’il s’agit de la vente de sa résidence principale. Il existe également d’autres cas où la vente est exonérée de l’impôt sur la plus-value.

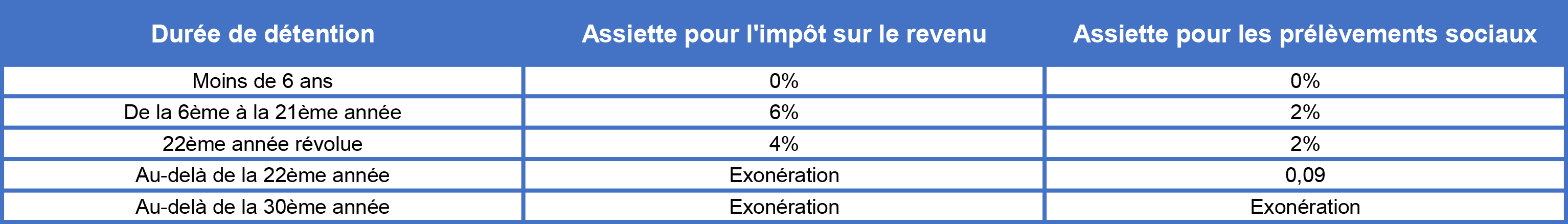

Taux d’abattement applicable chaque année de détention

La Plus-Value est totalement exonérée d’impôt, dans le cadre de la vente d’une résidence principale. Cependant la Plus-Value sera taxée à hauteur de 36,2 % lorsqu’il s’agit de la vente d’une résidence secondaire ou d’un bien locatif détenu depuis moins de trente ans.

Détermination de la plus-value imposable

Base de calcul de la plus-value immobilière

La différence entre le prix de vente (diminué des frais de cession et du montant de la TVA acquittée) et le prix d’achat (majoré des frais d’enregistrement réellement payés lors de l’achat ou forfaitairement de 7,5 % du prix d’achat) correspond à la Plus-value.

Cela peut encore être aussi la valeur déclarée lorsque le bien a été reçu par donation ou succession, c’est-à-dire majorée des frais réels et droits de mutation à titre gratuit si ceux-ci ont été supportés par le donataire ou l’héritier.

Les dépenses de travaux

Les dépenses de travaux incluant la construction, reconstruction, et/ou d’agrandissement ou d’amélioration pourront majorer le prix d’acquisition de base dès lors qu’elles ont été supportées par le vendeur et réalisées par une entreprise déclarée.

La détermination des plus-values immobilières ainsi que celle du revenu foncier imposable sont définis en fonction des travaux entrepris. Tandis que les dépenses d’entretien et de réparation, ainsi que les grosses réparations, ne figurent pas parmi les dépenses prises en compte pour le calcul de la plus-value immobilière.

Il vous sera conseillé par le notaire de conserver tous les justificatifs de paiement pour les travaux de votre résidence secondaire car son prix de vente sera majoré en fonction de ses dépenses réelles liées à l’amélioration de l’habitat.

15 % de majoration forfaitaire sera applicable sans factures ni justificatifs, dans le cas où vous détenez le bien depuis au moins cinq années.

L’impôt sur le revenu et les prélèvements sociaux sont déterminés en fonction du taux et de la cadence de l’abattement pour la durée de détention imposable.

Exonération des plus-values immobilières

- après 22 ans pour l’impôt sur le revenu,

- après 30 ans pour les prélèvements sociaux.

Les années de détention sont décomptées depuis le jour anniversaire de l’acquisition (achat, donation, ou décès) du Bien.

Il y aura abattement exceptionnel, sous conditions, sur les plus-values résultant de la cession de biens immobiliers bâtis ou de terrains à bâtir. En effet, un abattement exceptionnel s’applique, sous conditions et de manière temporaire, pour la détermination de la plus-value nette imposable, tant à l’impôt sur le revenu qu’aux prélèvements sociaux, résultant de la cession de terrains à bâtir ou de biens immobiliers bâtis, ou de droits s’y rapportant.

Dispositions du II de l’article 28 de la loi n° 2017-1775 du 28 décembre 2017 de finances rectificative pour 2017

En vue de la reconstruction d’un ou plusieurs bâtiments d’habitation collectifs, les plus-values résultant de la cession de terrains à bâtir ou bien d’immeubles bâtis (destinés à la démolition).

Cela concernant uniquement les Biens étant situés dans des zones géographiques présentant un large déséquilibre entre l’offre et la demande de logements.

Les Plus-Values sont déterminées après application d’un abattement exceptionnel de 70 % pouvant aller jusqu’à 85 % en cas de double condition :

- La cession doit être précédée d’une promesse unilatérale ou synallagmatique de vente signée et ayant acquis date certaine à compter du 1er janvier 2018 et au plus tard le 31 décembre 2020 ;

- La cession doit être réalisée au plus tard le 31 décembre de la deuxième année suivant celle au cours de laquelle la promesse unilatérale ou synallagmatique de vente a acquis une date certaine.

Ma Sélection

Ma Sélection